Цифровые платформы и электронная коммерция в Мексике

Что такое цифровая платформа

Цифровая платформа — бизнес-модель, система взаимоотношений между участниками рынка по обмену информацией и ценностями на основе цифровых технологий с целью облегчения доступа к товарам и услугам, снижения общих транзакционных издержек, оптимизации бизнес-процессов, повышения эффективности цепочки поставок.

Европейский парламент (2015) определил три основные бизнес-модели для цифровых платформ:

- Модель подписки: конечные пользователи платят за предоставление услуги. Например, пользователи Netflix или Spotify платят за доступ к фильмам или музыке.

- Модель рекламы: конечным пользователям предоставляется бесплатный доступ к сервису на платформе, который поддерживается доходами от рекламы. Примером может быть YouTube или Facebook, где пользователи имеют доступ к контенту бесплатно, но вынуждены смотреть рекламу.

- Модель доступа: разработчики контента или приложений платят платформам за доступ к конечным пользователям. Например, «магазин» мобильных приложений, где разработчики могут разместить свои приложения для пользователей iOS и Android.

Цифровыми платформами могут считаться компании, обслуживающие (а) две или более группы клиентов; (б) тех, кто в какой-то мере нуждается друг в друге; (в) но кто не может самостоятельно извлечь ценность из взаимного интереса; и (г) предоставляющие платформы, чтобы облегчить создание взаимодействия между группами клиентов.

Не все сайты электронной коммерции являются платформами. Например, онлайн-магазины компаний не являются платформами, так как нет двух разных групп пользователей / клиентов.

Онлайн-платформы и цифровые рынки в целом характеризуются быстрым развитием, в основном, из-за роли, которую играют технологии и сетевые эффекты. Примеры показывают, как некоторые из крупнейших платформ, работающих сегодня, стали успешными за короткий период времени, но также, как быстро пришли в упадок успешные платформы из-за появления нового конкурента. Например, Facebook был запущен в феврале 2004 года, а в декабре 2007 года на платформе уже насчитывается 58 миллионов человек (данные Facebook).

Цифровые платформы в Мексике

Здесь описаны три основных типа цифровых платформ, присутствующих исключительно в Мексике. Проникновение на мексиканский рынок универсальных иностранных цифровых платформ, предоставляющих аналогичные услуги в любой другой точке мира, здесь не рассматривается.

На мексиканскую экономику и общество существенно влияет растущее использование цифровых платформ. Многие простые ежедневные события, такие как покупка еды или чтение, теперь проходят через цифровые платформы. В Мексике насчитывается более 17 миллионов человек с подпиской на фиксированный широкополосный интернет и более 82 миллионов абонентов мобильной широкополосной связи. Компании выделяют значительные ресурсы для интернет-рекламы, в основном, с упором на такие платформы, как социальные сети или поисковые системы.

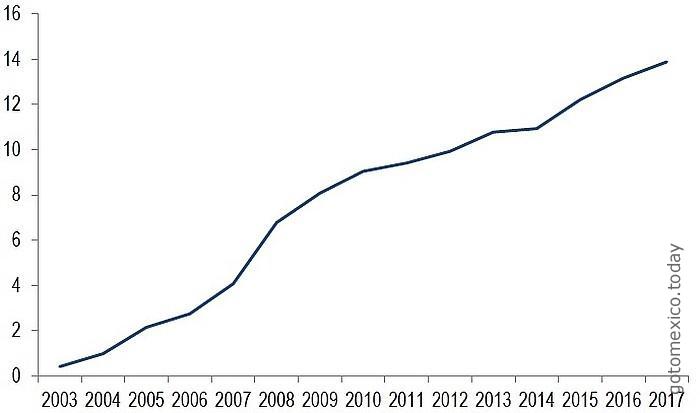

Мексика: уровень проникновения фиксированного широкополосного интернета, 2003 — 2017, на 100 жителей

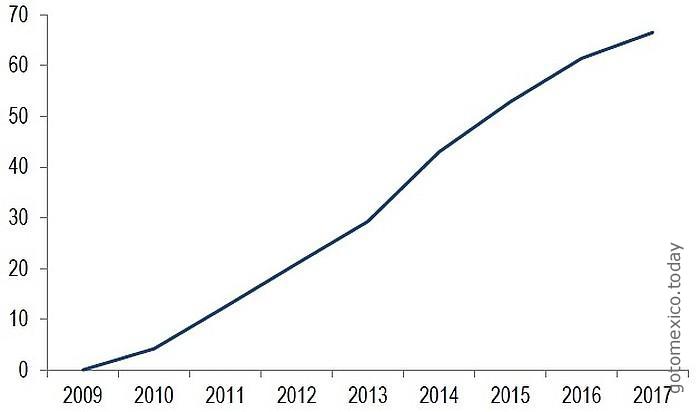

Использование мобильной широкополосной связи также увеличилось, причем ключевую роль сыграла реформа 2013 года. Например, в период между 2012 и 2016 годами цены на пакеты с низким объемом мобильного трафика (100 звонков и 500 мегабайт) снизились на 65%, а количество людей с мобильной подпиской увеличилось на 50 миллионов.

В 2016 году в Мексике реклама на цифровых платформах выросла на 21,8% (анализ PwC).

Мексика: уровень проникновения мобильной широкополосной связи, 2009 — 2017, на 100 жителей

В 2013 году правительство Мексики запустило Национальную цифровую стратегию (NDS). Целью на следующие 5 лет было способствовать развитию 5-и основных областей:

- реформа управления;

- развитие цифровой экономики;

- трансформация образования;

- реформа здравоохранения;

- развитие гражданских инноваций и вовлеченность граждан.

Что касается цифровой экономики, цели NDS были следующие:

- развивать рынок товаров и цифровых услуг;

- усилить развитие электронной коммерции;

- создать новые контрактные механизмы, способствующие инновациям и предпринимательству через более равномерное распределение государственных расходов;

- содействовать финансовой доступности через мобильный банкинг.

Согласно данным правительства Мексики, запланированные действия в цифровой экономике и области здравоохранения были разработаны на 80%, в то время как все остальные уже завершены. В рамках реформы, которая затронула сектор электросвязи, упомянем проект «Ред Компартида». Он касался создания сети мобильного оптового доступа 4G, способной адаптироваться к новым технологическим разработкам (например, 5G). Аукцион по созданию сети был выигран Altán Redes, которая поставила целью охватить 92,2% населения Мексики к 2024 году. Были проведены и другие мероприятия для улучшения инфраструктуры широкополосной связи, такие как аукцион на 80 МГц спектра AWS для предоставления мобильного беспроводного доступа, аукцион на частоту 2,5 ГГц и либерализация частотной полосы 600 МГц.

Развитие инфраструктуры информационных и коммуникационных технологий благоприятствовало росту новых цифровых услуг. В Мексике Федеральная комиссия по конкуренции (COFECE) активно работает в области регулирования цифровых платформ, публикуя правозащитные документы и ставя цифровую революцию в центре своей повестки дня. Федеральный институт телекоммуникаций (IFT) также фокусирует часть своей деятельности на растущей роли, которую играет цифровая экономика. Конгресс Мексиканских Соединенных Штатов и центральные финансовые органы (Секретариат финансов и государственного кредита, Национальная комиссия по банкам и ценным бумагам, Банк Мексики) также работают над созданием законодательной базы для некоторых новых услуг. Например, Ley Fintech (закон о финтехах) имеет целью регулировать некоторые бизнес-модели финансовых услуг, предоставляемые с помощью цифровых инструментов, и позволяет разрабатывать новые за пределами традиционного режима регулирования, улучшая конкуренцию в отрасли.

Платформы электронной коммерции в Мексике

Термин «электронная коммерция» нельзя однозначно определить, но было предложено несколько классификаций различными организациями.

В соответствии с определениями ОЭСР, принятыми в 2001 и 2009 годах, электронная коммерция определяется как продажа или покупка товаров или услуг, проводимая через компьютерные сети методами, специально предназначенными для получения или размещения заказов. С точки зрения конкуренции, электронная коммерция может усилить конкуренцию между розничными торговцами, расширить выбор потребителей и улучшить сбыт продукции. Не все сайты электронной коммерции могут рассматриваться как платформы; например, онлайн-версия традиционного офлайнового ритейлера / покупателя не может быть классифицирована как цифровая платформа.

Сектор электронной коммерции значительно вырос по всему миру, достигнув 2,29 трлн долларов США в 2017 году, что составляет 10% от общего объема розничных продаж.

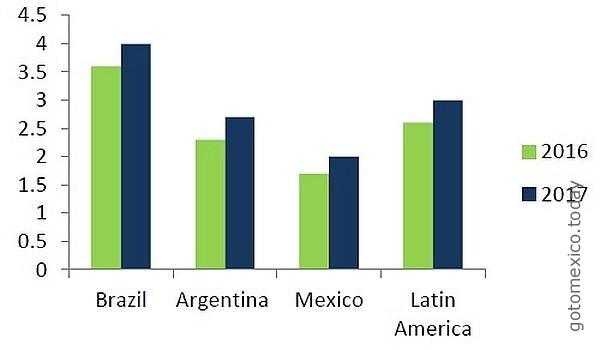

Платформы электронной коммерции в Мексике переживают резкий рост своего бизнеса, хотя — по разным причинам — показатели онлайн-ритейла все еще далеки от основных показателей большинства развитых экономик. Стоимость электронной коммерции в Мексике в 2016 году оценивалась в 17 миллиардов долларов США, а рост — на 28,3% по сравнению с 2015 годом. По данным Латиноамериканского института коммерции, менее 2% от общего объема розничных транзакций происходит онлайн. По сравнению с другими странами, такими как США или Китай, может показаться, что мексиканцы не хотят покупать товары в Интернете. Тем не менее, существующая тенденция демонстрирует многообещающее будущее для сектора. Например, отчет IAB и PWC (2017) оценивает, что инвестиции в цифровую реклама в Мексике в 2016 году составили около 1 млрд долларов.

Мобильный телефон будет играть ключевую роль в этом развитии, и инвестиции в мобильную рекламу увеличатся на 336% в 2019 году. С 2012 по 2016 год онлайн-продажи выросли на 43%, тогда как общие розничные продажи выросли только на 5%.

Продажи электронной коммерции в % к общему объему розничной торговли

Мексика отстает от ряда других латиноамериканских стран, и ее показатели по электронной коммерции ниже средних по региону. В последние годы розничный сектор стремился повысить производительность, создавая специальные скидки и акции. Например, Buen Fin — всемексиканское событие для шоппинга, которое проводится каждый ноябрь с 2011 года, стимулирует продажи с помощью скидок и акций. В 2017 году 2,7% от общего объема продаж, связанных с этой масштабной скидочной акцией, были проведены онлайн, что на 43% больше, чем в 2016 году. В эти дни MercadoLibre, один из главных сайтов электронной коммерции в Мексике, увеличил продажи на 200% с более чем 25 миллионами посещений платформы.

Что касается конечных пользователей, различные опросы показывают, что 80% интернет-пользователей все же совершают покупки товаров и услуг онлайн. Не удивительно, что онлайн-покупатели — обычно молодые люди со средне-высоким социально-экономическим уровнем. Город Мехико (CDMX) — это регион, где больше всего онлайн-покупателей, а затем в штатах Мехико и Халиско (2017).

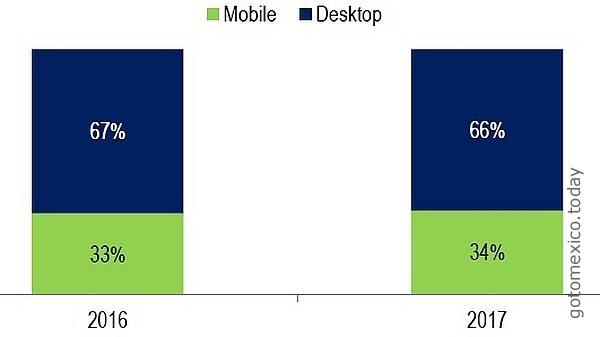

Наиболее продаваемыми товарами в Интернете являются одежда и аксессуары, а также высокотехнологичные товары, услуги, поездки и билеты на события. Растут также и международные покупки. Хотя пока что мексиканцы для покупок онлайн больше используют компьютеры, чем мобильные телефоны или планшеты, поиск осуществляется преимущественно на мобильных телефонах.

Мексика: среднее количество покупок с настольных компьютеров и мобильных устройств

Рисунок показывает, что в 2017 год около двух третей мексиканских интернет-покупателей использовали настольные устройства, однако 98% розничных продавцов сообщили о мобильных покупках.

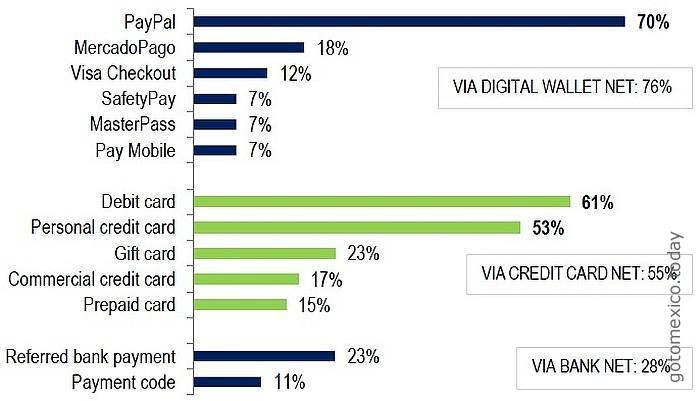

Что касается платежей, то в 2017 году 97% онлайн-покупателей использовали онлайн-каналы для оплаты, хотя 48% из них также обратились к автономным методам платежей.

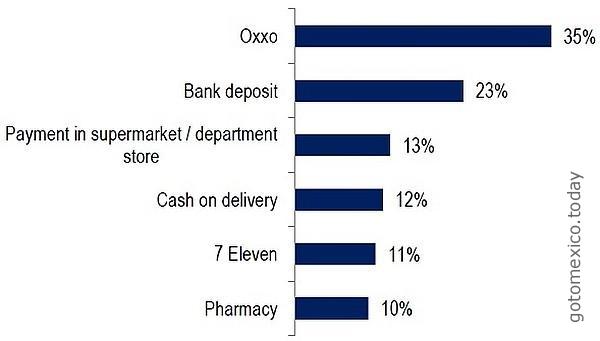

Мексика: типы онлайн-платежей

Мексика: типы офлайн-платежей

По сравнению с 2016 годом онлайн-покупатели более лояльно относились к оформлению заказов и оплатам онлайн. Однако в 2017 году проблема безопасности была самой распространенной причиной отказов мексиканцев от совершения электронных покупок или оплаты за них.

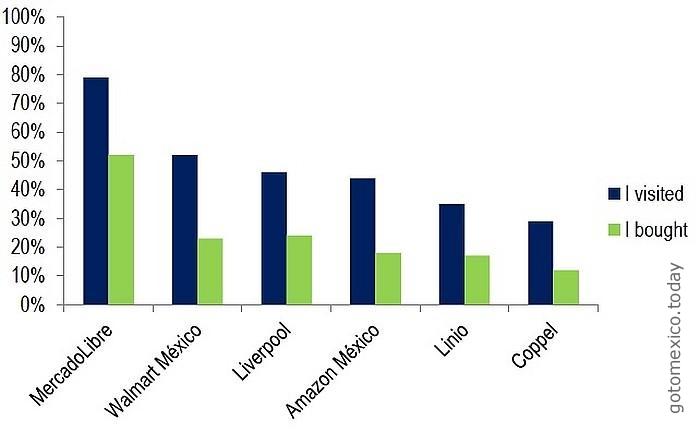

Основными игроками, населяющими мексиканскую экосистему электронной коммерции, являются MercadoLibre, Walmart Mexico, Liverpool, Amazon Mexico, Linio и другие.

Мексика: посещения платформ электронной коммерции и покупки онлайн

Примечание: в опрос были включены только онлайн-покупатели.

Согласно годовому отчету компании, MercadoLibre является лидером электронной коммерции во многих страны Латинской Америки, включая Мексику, на основе количества уникальных посетителей и просмотров страниц. В 2017 году рост на этой электронной площадке составил 125% по сравнению с 2016 годом, достигнув 6,5 миллионов посещений страниц в день, с чистой прибылью в размере 86,5 млн долларов США (+ 86,7% по сравнению с 2016 годом). Компания предлагает шесть интегрированных услуг электронной коммерции: MercadoLibre Торговая площадка, служба объявлений MercadoLibre, платежное решение MercadoPago, рекламная программа MercadoLibre, решение для интернет-магазинов MercadoShops и служба доставки MercadoEnvios. Бизнес не ограничивается только торговой платформой. MercadoLibre также предлагает сопутствующие услуги, такие как онлайн-платежные решения, доставка и так далее, в соответствии с тенденцией основных мировых игроков электронной коммерции.

Несмотря на то, что MercadoLibre является одним из основных игроков в стране, чистая выручка в Мексике в 2017 году составила лишь 6,2% от общей выручки в странах Латинской Америки. Бразилия внесла наибольший региональный вклад в выручку MercadoLibre — 59,5%. Эти данные еще раз показывают, что потенциал мексиканской электронной торговли далеко не реализован, демонстрируя наличие значительных возможностей для расширения.

Amazon начал работать в Мексике — как платформа электронной коммерции — в июне 2015 года, предлагая и другие дополнительные услуги, такие как Amazon Prime (гарантированная доставка в течение 2-х дней) или потоковое видео через Prime Video. Продажи увеличились с 243,9 млн. долларов в 2016 г. до 502,2 млн. долларов в 2017 г. Это делает американскую компанию одной из крупнейших платформ электронной коммерции в Мексике. В качестве примера того, как компании инвестируют в развивающиеся рынки, Amazon планирует открыть новый склад возле Мехико, утроив свои распределительные мощности. Аналогично MercadoLibre, Amazon успешно работает и в других странах, потенциально увеличивая свою способность привлекать новых пользователей.

На самом деле, доверие играет решающую роль в онлайн-покупках, особенно в отношении онлайн-платежей. Еще одна платформа, особенно активная на мексиканском рынке — это Linio, которая была запущена в 2012 году. Linio действует также в других странах Латинской Америки, хотя Мексика занимает 40% ее бизнеса. Сейчас платформа сосредоточена на сокращении времени доставки в течение 24 часов, ищет альянсы в сфере логистики и не исключает создание собственной системы доставки. Более высокая конкуренция в этом секторе влияет на Linio: прогноз роста объемов ее торговли 2018 год составляет около 30%, в то время как в предыдущие годы она отчитывалась и о 70% роста.

Другие крупные сайты электронной коммерции, работающие в Мексике, связаны с физическими магазинами. Например, Ливерпуль в 2017 году показал рост онлайн-продаж на 45,6% по сравнению с 2016 годом и совокупный годовой темп роста (CAGR) в размере 80% за последние 6 лет. Магазины по всей стране позволяют компании предлагать такие услуги, как «Нажми и забери», расширяя предложения для конечных пользователей. Фирма также запустила приложение для продвижения продаж через мобильные устройства.

Как и Ливерпуль, Walmart тоже имеет сеть магазинов по всей стране. В 2017 году продажи онлайн составили 1% от общего объема продаж, что означает рост на 0,3%. Примерно 210 миллионов долларов США было инвестировано в электронную коммерцию, технологии, логистику и скоропортящиеся товары для доставки потребителям через заказы онлайн.

Упомянутые выше примеры представляют собой неполный список платформ электронной коммерции. Многие другие магазины предлагают товары и услуги онлайн, и количество ресурсов, выделяемых компаниями для цифрового сегмента их бизнеса, постоянно растет.

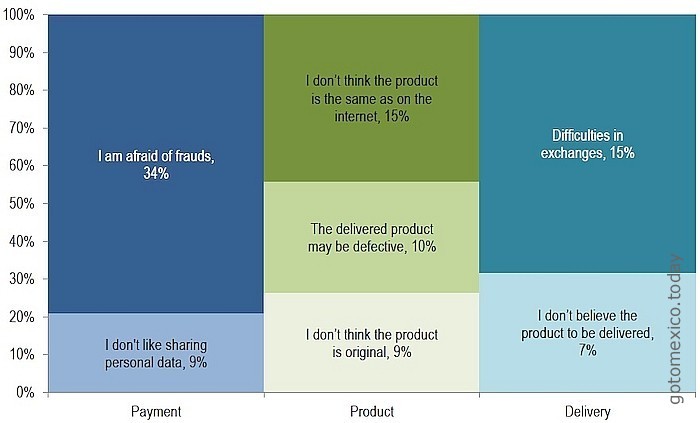

Однако, уровень онлайн-продаж в Мексике все еще ниже, чем в других странах. В то время как компании продвигают электронную коммерцию, пользователи по-прежнему предпочитают покупки в офлайне. Этому есть разные причины. Одним из основных барьером на пути развития платформ электронной коммерции является предполагаемый риск мошенничества со стороны пользователей. В Мексике в 2017 году 14,3% онлайн-покупок были не завершены из-за подозрения в мошенничестве; это вдвое больше по сравнению с такими странами, как Бразилия (7,6%) и Аргентина (6,3%).

С другой стороны, покупатели особенно обеспокоены возможной недоставкой товара при оплате онлайн.

Мексика: основные причины недоверия потребителей онлайн-продажам

- Я не верю, что продукт будет доставлен, 7%

- Я не люблю делиться персональными данными, 9%

- Я не думаю, что продукт оригинальный, 9%

- Доставленный продукт может иметь дефекты, 10%

- Я не думаю, что продукт такой же, как в интернете, 15%

- Трудности в обмене, 15%

- Я боюсь мошенничества, 34%

Данные Национальной комиссии по защите потребителей финансовых услуг (CONDUSEF) подтверждают озабоченность покупателей. Кибер-мошенничества резко возросли в последние годы. В первом триместре 2018 года Комиссия сообщила о росте таких мошенничеств на 63% по сравнению с аналогичным периодом предыдущего года — это примерно 1,7 миллиона жалоб. Почти 60% из них были связаны с электронной коммерцией. В 92,5% случаев было принято решение в пользу конечных потребителей.

Частично это объясняет любовь мексиканцев к наличным и нелюбовь к банковским картам. Нередко можно наблюдать картину, когда после еженедельной выплаты зарплат на карту к банкоматам выстраиваются длинные очереди мексиканцев, желающих тут же перевести безналичные средства в наличные.

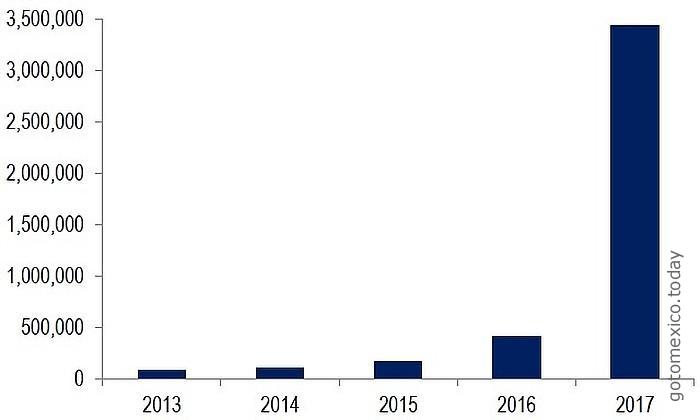

Мексика: количество кибер-мошенничеств

Как я получила мексиканский налоговый номер RFC

Еще одним препятствием для развития платформ электронной коммерции в Мексике является низкий уровень финансовой доступности. Данные Всемирного банка указывают на недостаточный уровень владения мексиканцами банковскими счетами, кредитными или дебетовыми картами.

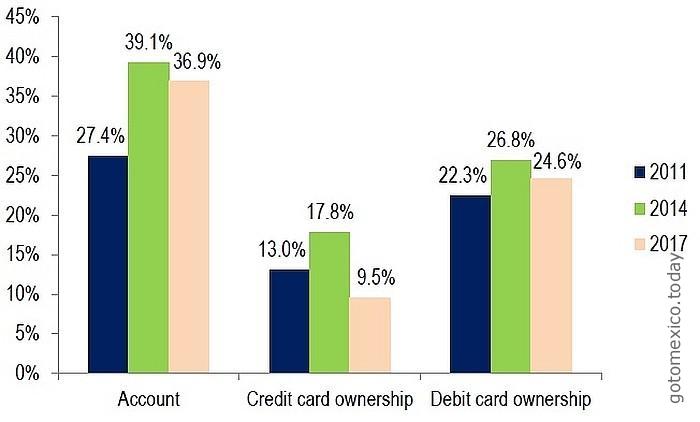

Мексика: уровень финансовой доступности

Рисунок показывает, что и без того низкий процент проникновения финансовых инструментов в Мексике в период с 2014 по 2017 год демонстрировал тенденцию к еще большему снижению. В то же время, процент людей, владеющих мобильным денежным счетом, вырос с 3,4% в 2014 году до 5,6% в 2017 году. Мексика все же отстает от среднего показателя по региону в этой области.

Имеющиеся данные указывают, что в 2017 году банковскими аккаунтами, кредитными и дебетовыми картами владели, соответственно, 55,1%, 18,8% и 41,5% мексиканцев старше 15 лет. Эти инструменты являются наиболее важными средствами для завершения покупки онлайн. Низкий уровень проникновения этих средств в мексиканское общество отражается в бизнес-стратегиях основных платформ, работающих в Мексике, которые пытаются разработать инструменты, пропускающие шаг онлайн оплаты — оформление заказа и оплата при доставке. Однако, такой подход может быть только временным решением. Высокий уровень финансовой доступности является необходимым условием для развития цифровой экономики.

Необходимо, чтобы вся система онлайн-платежей была работала согласованно, делая цифровые транзакции безопасными и уменьшая количество мошенничества. Необходимо поощрять осведомленность пользователей о политике конфиденциальности данных.

Что касается правовой базы, то глава VIII-бис Федерального закона о защите прав потребителей содержит общие правила электронной коммерции. Среди прочего, закон устанавливает, что поставщики должны относиться к информации потребителей как к конфиденциальной и избегать несправедливой коммерческой практики в отношении характеристик продукции. Есть еще один важный закон Ley General de Protección de Datos Personales en Posesión de Sujetos Obligados, ставящий целью улучшить защиту персональных данных и конфиденциальность.

Естественно, только наличия полноценной системы электронной коммерции будет недостаточно, если часть населения не имеет доступа — по разным причинам — к основным финансовым инструментам. Улучшение конкретных показателей, таких как процент мексиканцев с банковским счетом или кредитной / дебетовой картой, откроет рынок для значительной части спроса, тогда как сейчас для многих единственный способ купить онлайн — это заплатить наличными.

Финтех в Мексике

Fintech — одна из тем, которая является ключевой в дискуссии о цифровой экономике. Существует множество определений «Финтех». Однако все они подразумевают или упоминают использование технологий, применяемых к финансовым услугам. Согласно Европейскому Парламенту (2017), «Финтех следует понимать как финансирование, обеспечиваемое или предоставляемое с помощью новых технологий, влияющих на весь финансовый сектор, от банковского дело до страхования, пенсионных фондов, инвестиционного консультирования и рыночной инфраструктуры».

Национальный экономический совет США (2017) использует термин «финтех» для описания «технологических инноваций, которые влияют на широкий спектр финансовой деятельности, в том числе платежи, управление инвестициями, привлечение капитала, депозиты и кредитование, страхование, соблюдение нормативных требований и другие виды деятельности в сфере финансовых услуг».

По мнению аналитиков (KPMG), стоимость финтех-услуг в мире в 2017 году составила 31 миллиардом долларов, включая слияния, поглощения, венчурное финансирование и покупки частного капитала. В Латинской Америке Мексика является одной из стран-лидеров (после Бразилии) в финтех-секторе. Данные августа 2018 года показывают, что в Мексике 334 финтех-стартапа, и ежегодный рост рынка составляет 40%.

Мексика: основные стартапы финтех-отрасли

Компания Finnovista определила следующие шесть основных сегментов, в которых работают финтех-компании в Мексике:

- Платежи и переводы (23% от общего числа стартапов)

- Кредитование (22%)

- Управление финансами предприятия (13%)

- Управление личными финансами (11%)

- Краудфандинг (коллективное сотрудничество с целью финансирования) (9%)

- Корпоративные технологии для финансовых учреждений (7%)

Важно отметить, что эти данные учитывают только стартапы.

Финтех-продукты и услуги также предлагаются традиционными мексиканскими банками. Это может содействовать развитию новых видов банковских или финансовых услуг. Банки могут приобретать стартапы или сотрудничать с ними. Опрос PWC (2017) показывает, как финансовые учреждения Мексики определили важность и потенциал финтех-стартапов, пытаясь усвоить инновации, привнесенные новыми игроки. 31% респондентов — по сравнению со средним глобальным показателем в 45% — сотрудничают с финтех-компаниями, и 81% из них планируют углубить партнерство в течение следующих трех-пяти лет.

Факторы роста финтех в Мексике могут быть связаны, в основном, с высоким уровнем проникновения смартфонов и интернета и низким уровнем проникновения банковских услуг. Потребители имеют доступ к финтех-услугам, в основном, через свои мобильные телефоны, что позволяет компаниям достигать значительного числа потенциальных пользователей.

Учитывая важность финансового сектора, правительство, центральный банк и регулирующие органы Мексики стремятся гарантировать и другие приоритеты, такие как финансовая стабильность и защита потребителей. В этом контексте крайне важно, чтобы, с одной стороны, нормативная база способствовала вхождению новых фирм в отрасль, но с другой, должны существовать гарантии, что новые участники не создают риск для всей системы. Пока что этот баланс не соблюден.

В марте 2018 года Конгресс Мексики утвердил Ley para Regular las Instituciones de Tecnología Financiera, также называемый Ley Fintech. Основной целью Закона является регулирование деятельности поставщиков некоторых финтех-услуг, таких как финансовые краудфандинговые платформы и эмитенты электронных денег, дающие им юридическое признание в качестве «финансовых технологических институтов» (FTI), которые будут санкционированы, регулируются и контролируются местными финансовыми органами, поскольку они получают, поддерживают и управляют общественными ресурсами. Закон также устанавливает правовую основу для (i) операций, осуществляемых ФТИ и банками с виртуальными активами, (ii) обязательного обмена информацией между финансовыми организациями и FTI для третьих лиц через стандартизированные интерфейсы прикладного программирования (API) — известные как «открытый банкинг» — и (iii) механизмов, которые позволяют провайдерам финтех, FTI и финансовым организациям опробовать инновационные модели финансовых услуг с временным разрешением, прежде чем предлагать им массово.

Закон основан на принципах финансовых инноваций и интеграции, способствующих конкуренции, защите потребителей, финансовой стабильности, предотвращения мошенничества и технологической нейтральности. FTI уполномочены, регулируются, контролируются и могут быть оштрафованы Национальной комиссией по банковским операциям и ценным бумагам (CNBV). Они также являются единственными игроками, которым разрешено развивать некоторые виды деятельности, такие как финансовый краудфандинг и выпуск электронных денег. С точки зрения конкуренции, закон уменьшает барьеры для входа, увеличивая потенциал и разнообразие услуг в секторе. Он признает поставщиков финтех-услуг исключительно в качестве юридических лиц, которые могут выполнять некоторые ограниченные действия, разрешенные только субъектам финансового рынка.

Кроме того, новые участники могут иметь доступ к информации некоторых пользователей, которая в настоящее время хранится в традиционных банках. Этот вариант обмена данными позволит новым поставщикам понять риск по профайлу клиента. Закон устанавливает, что финансовые организации, кредитно-информационные компании и клиринговые палаты не могут взимать с провайдеров финтех цену, превышающую стоимость получения и передачи информации. Все положения Закона соответствуют рекомендациям COFECE (2018).

Финансовые краудфандинговые платформы юридически признаны как «Instituciones de Financiamiento Colectivo» (краудфандинговые учреждения), объединяющие в цифровую платформу инвесторов и людей, ищущих финансирование. Эмитенты электронных денег названы «Instituciones de Fondos de Pago Electrónico», и их зарезервированной деятельностью является выдача, администрирование, выкуп и передача электронных платежных средств. Все операции должны проводиться через цифровые платформы, такие как интерфейсы компьютерных приложений или веб-страницы.

Еще одним важным изменением, внесенным законом, является возможность выполнения финансовых транзакций с использованием виртуальных активов, таких как криптовалюта. FTI и банки могут работать только с виртуальными активами, санкционированными мексиканским центральным банком и должны будут сообщать клиентам о всех рисках, связанных с такими активами:

- Не поддерживаются федеральным правительством или Банком Мексики;

- Невозможно отменить закрытые транзакции;

- Волатильность актива;

- Технологические и кибер-риски.

Статья 76 закона также предусматривает создание API-интерфейсов, позволяющих обмениваться данными клиентов между финансовыми операторами. Закон определяет три категории данных:

- Открытые финансовые данные: информация о продуктах и услугах, предлагаемых общественности, местонахождение филиалов и банкоматов и т.д.;

- Агрегированные данные: агрегированная статистическая информация о предоставляемых продуктах и услугах;

- Транзакционные данные: информация об использовании определенного продукта или услуги на уровне клиентской базы.

Эти данные могут быть переданы только после авторизации клиентов. Вся информация, предоставляемая через API, может быть передана только в целях, разрешенных клиентом. Закон также подчеркивает тот факт, что деятельность по обмену данными должна нести принципы справедливости и прозрачности, чтобы не создавать никаких барьеров для входа.

Что касается будущих нововведений, закон устанавливает регулятора «песочницы» для будущих финтех-стартапов, где предприятия или финансовые организации с инновационной моделью, чья деятельность имеет юридические ограничения, все же смогут действовать в течение ограниченного времени со специальным разрешением и под надзором местного финансового органа.

Закон представляет собой хороший шаг по внедрению нормативной базы, которая, с одной стороны, способствует инновациям и стимулирует конкуренцию, а с другой, гарантирует защиту потребителей и финансовую стабильность. В то же время закон пока не признает стремительный характер развития сектора, который требует гибких инструментов для быстрого реагирования на любые нововведения.

Однако, большинство правил, которые будут влиять на финтех-компании и потребителей, содержатся и будут содержаться во вторичных регуляторных актах в сочетании с другими нормативными механизмами. Например, в регулировании, выпускаемом CNBV и другими финансовыми органами. 10 сентября 2018 года были опубликованы «общее постановление, применимое к Технологическим финансовым учреждениям» и «общие указания к ст.58 Ley Fintech». Эти документы содержат первый блок вторичных правил, которые будут регулировать рынок в ближайшие месяцы.

Первый документ регулирует ряд ключевых аспектов технологических финансовых учреждений (FTI), такие как минимальный необходимый капитал, объем раскрываемой информации, максимальная сумма, которую клиент может занять на краудфандинговых платформах, и так далее. Второй документ имеет более ограниченную сферу применения, поскольку он касается статьи 58 Ley Fintech, которая говорит о процедурах.

Что касается регулирования ст.58 Ley Fintech, COFECE уже обнаружил несоответствие правил, применяемых к FTI и традиционным банковским операторам. В частности, финтех-предприятия должны осуществлять меры по проверке личности клиентов, которые являются более строгими и, следовательно, более дорогостоящими по сравнению с применяемыми банковскими учреждениями для тех счетов, которые не превышают определенных денежных порогов.

Коммерческие транспортные приложения в Мексике

Коммерческие транспортные приложения (КТП), также известные как «приложения для поездок на работу», «предоставляют услуги на основе программной прикладной платформы, поддерживающей двустороннюю торговую площадку, объединяющую водителей и пассажиров на коммерческой основе». Деятельность традиционных служб такси во многих странах жестко регулируются. Внедрение новых бизнес-моделей, которые объединяют пассажиров и водителей через цифровую платформу, уже вызвало волну протеста со стороны традиционных операторов с результатом — в некоторых странах — ограничения (или запрета) таких новых услуг.

КТП пришли в Мексику в 2013 году, начав свою деятельность в столице. Окончательные рекомендации от COFECE, адресованные руководству Мехико и штатов, заключаются в признании КТП как особой бизнес-категории, а не как традиционного такси. Следовательно, новые платформы не должны будут подпадают под регулирование для традиционных операторов просто потому, что существующая правовая база по такси на них не распространяется.

Законодательство Мексики в отношении КТП меняется, но довольно медленно. Мехико стал первым городом в Латинской Америке, который с 2015 года начал регулировать услуги, предлагаемые этими платформами, по особой нормативной базе. Местное правительство опубликовало два соглашения, в основном, на основе рекомендаций COFECE, признающие КТП новой категорией без установления существенных ограничений, но выдвигающее определенные критерии автомобилям и водителям:

- Разрешения (лицензии) действительны в течение 1 года;

- Транспортное средство должно иметь 4 двери, радио, кондиционер;

- Минимальная стоимость автомобиля 200 000 MXN.

Кроме того, КТП должны выделять 1,5% от каждой поездки в «Фонд такси, мобильности и пешеходов».

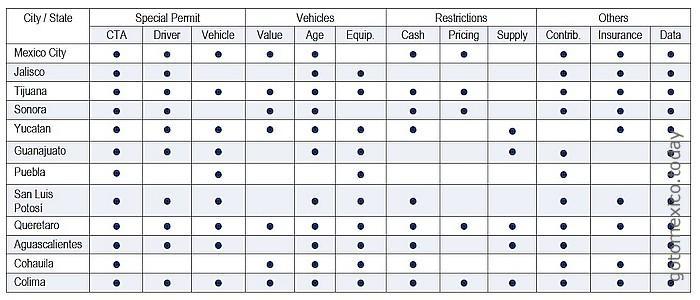

Во многих мексиканских штатах действуют свои законы, регулирующие деятельность КТП, причем в ряде штатов их деятельность фактически запрещена. На рисунке красным цветом выделены те штаты Мексики, в которых КТП не имеют права работать.

Хорошо известен случай Uber, который в 2017 году начал предоставлять транспортные услуги в Канкуне, штат Кинтана-Роо, но был запрещен за деятельность, несоответствующую местному законодательству. Инициатором запрета выступил местный синдикат водителей такси. Деятельность Uber в Канкуне сопровождалась открытыми конфликтами с водителями традиционных служб такси, вплоть до драк. В дальнейшем, в штате был принят «Закон о мобильности», однако Uber до сих пор не может возобновить свою деятельность в Канкуне из-за правовой коллизии.

Мексика: штаты, где деятельность коммерческих транспортных приложений запрещена

В целом, законодательство Мексики по регулированию деятельности КТП сильно разрознено. Изучая все законы, можно определить некоторые нормативные барьеры, которые могут влиять на расширение КТП по всей стране. Например, некоторые штаты ограничивают возможность «совместных» поездок или варианты парковки для автомобилей КТП. Также могут быть ограничения на количество разрешений, получаемых на человека / транспортное средство, или путем запрета приема наличных платежей. Последнее может быть особенно актуально в стране, где финансовая доступность низкая, и многие люди предпочитают платить наличными.

Мексика: местное регулирование, применяемое к коммерческим транспортным платформам

Примечания:

- CTA: требуется разрешение для работы в качестве КТП.

- Driver: требуется регистрация для водителей.

- Vehicle: требуется регистрация для транспортных средств.

- Minimum Value: минимальная стоимость автомобиля для работы в качестве КТП.

- Age: максимальный возраст автомобиля для работы в качестве КТП.

- Equipment: требуется специальное оборудование.

- Cash ban: наличные не принимаются в качестве оплаты.

- Pricing: регулирование тарифа.

- Supply Limit: лимит на автомобили КТП.

- Contribution: налог в фонды мобильности.

- Insurance: страховые требования выше стандартных полисов общественного транспорта.

- Data: сбор данных от регулятора.

В настоящее время наибольшее развитие КТП получили в больших городах Мексики. Самое больше их число — в столице Мехико.

Uber является одной из крупнейших КТП в мире и работает в 44 городах и 23 штатах Мексики, оперируя 250 000 водителей и перевозя 7 миллионов пассажиров. Он предлагает различные услуги, такие как экономичные, совместные поездки, премиум и др. Тариф Uber основан на расстоянии и времени поездки. Окончательный тариф также может зависеть от спроса на поездки на момент заказа, так как компания применяет динамическую ценовую стратегию, которая предполагает повышенные тарифы во время пикового спроса.

Другое популярное приложение — Cabify, испанская компания, которая предлагает аналогичные Uber услуги. Cabify работает в 7 городах Мексики, тарифы рассчитаны на основе кратчайшего маршрут между началом и концом поездки, независимо от трафика.

Помимо этих двух мировых компаний, другие цифровые платформы такси также предлагают в Мексике свои услуги — Easy Taxi (недавно был куплен Cabify), Didi и другие. Есть и сугубо региональные компании.

Традиционные такси отреагировали на появление КТП, развивая партнерские отношения с Nekso, канадской компанией, которая предлагает технологические решения для государственного сектора. Через мобильное приложение на базе Nekso можно получить услуги, аналогичные тем, которые предлагаются другими платформами, с возможностью выбрать водителя среди шести альтернатив.

Внедрение приложений КТП значительно улучшило сектор городской мобильности в целом. Кроме того, усиление конкуренции может также оказать положительное влияние на услуги, предлагаемые традиционными операторами. Однако, потенциал КТП в Мексике более чем не реализован.

=====

Итак, цифровые платформы имеют особые характеристики, которые отличают их от традиционных рынков. В Мексике наиболее активно цифровые платформы развиваются на трех направлениях: электронная коммерция, финтех и городская мобильность. Тем не менее, в некоторых случаях нормативные барьеры, отсутствие четких правил и негативные макроэкономические факторы препятствуют их росту. Диджитализация в Мексике все еще ниже, чем в других странах Латинской Америки. Но различные анализы показывают тенденцию роста покупок онлайн и то, что мексиканцы начинают уделяют больше внимания и сил цифровому походу по магазинам.

Основные барьеры, выявленные для развития этого сектора, не связаны с местным регулированием, но больше со структурными характеристиками страны, такими как низкий уровень проникновения / доступности финансовых услуг. Когда значительная часть населения не имеет банковского счета или дебетовой / кредитной карты, онлайн-транзакции сложны, если не невозможны. Некоторые компании пытаются предлагать способы оплаты, такие как «наложенный платеж», однако, скорее всего, это временное явление. Следовательно, важно облегчить и расширить доступ населения к финансовой системе.

В то же время, различные опросы показывают, что мексиканцы не хотят покупать онлайн, потому что не доверяют, как электронная система обрабатывает цифровые платежи или конфиденциальные данные. Опасения мексиканцев относительно риска мошенничества подтверждается фактическим числом мошенничеств, которое возросло в 2018 году по сравнению с предыдущими годами.

Инфраструктура онлайн-платежей в Мексике может быть усилена за счет участия всех действующих лиц, вовлеченных в сделки: предприятий, банков, правительства. В этом контексте финтех-платформы могут предоставить новые механизмы для улучшения финансового положения мексиканцев и, следовательно, для роста платформ электронной коммерции. Мексика является одним из лидеров стран Латинской Америки в отрасли финтех, со вторым наибольшим количеством старапов в регионе. Более того, последние наработки в сфере финтех-регулирования, вероятно, улучшат среду для успешного расширения финтех-платформ. Например, создание нормативной «песочницы» для тестирования новых финтех-проектов должно упростить выход на рынок новых операторов и обеспечить защиту потребителей и финансовой стабильности.

Однако, существующее законодательство Мексики может создавать препятствия для краудфандинговых компаний.

Мексика, как и другие страны мира, не имеет уникального подхода к растущему бизнесу мобильных транспортных услуг. Этот сектор зачастую регулируется на уровне штатов, а не напрямую федеральным правительством, что создают проблемы для коммерческих транспортных платформ в отдельных регионах. В то время как некоторые штаты запрещают коммерческим транспортным приложениям предлагать свои услуги или ограничивают определенные аспекты их деятельности, другие штаты, наоборот, способствуют их развитию. Например, в Мексике самый простой запрет транспортным платформам принимать наличные платежи создает существенный барьер, поскольку в стране низкий уровень проникновения электронных финансовых инструментов.

Таким образом, чтобы установить равные условия игры, регулирование рынков цифровых платформ должно осуществляться только для исправления недочетов рынка или преследовать другие цели государственной политики, не создавая необоснованных препятствий для расширения определенной категории провайдеров.